6 ндфл пошаговая инструкция за 9 месяцев. Ндфл, образец заполнения

31 октября – крайняя дата, когда компании и предприниматели обязаны представить 6-НДФЛ за 9 месяцев 2018 года. Пример заполнения расчета поможет сдать все с первого раза.

Отчет 6-НДФЛ за 9 месяцев обязаны сдать все организации и предприниматели, которые выступают налоговыми агентами. А именно, начисляют, удерживают и перечисляют НДФЛ с доходов работника в бюджет (ст. 226, п. 2 ст. 230 НК РФ). Причем неважно, что стало источником дохода сотрудника — трудовой или гражданско-правовой договор.

Форма 6-НДФЛ за 9 месяцев 2018 года

Сдать расчет в инспекцию можно только по установленной форме, ее утвердила ФНС приказом от 14.10.2015 № ММВ-7-11/ (приложение 1).

Оформлять отчетность произвольно запрещено, иные документы налоговики не зачтут, как представление 6-НДФЛ. А если сдадите отчетность еще и в последний день – 31 октября, то у компании не останется времени переделать бланк. Возникнет просрочка сдачи отчета, поэтому налоговики оштрафуют на 1000 рублей.

Бланк 6-НДФЛ за 9 месяцев 2018 года

Расчет можно не сдавать лишь в исключительных случаях, вернее, когда выплат «физикам» нет. Например, компания не вела деятельность, а работники в отпуске без содержания.

Аналогичная ситуация может возникнуть, если в штате один директор – единственный учредитель, который не получает зарплату. Но и здесь не обойтись без подозрений налоговиков. Обычно в таких случаях они требуют нулевой 6-НДФЛ. Так как контролеры считают, что расчет все равно надо представить, хоть и нулевой. Поэтому есть риск, что компания получит штраф за не представление 6-НДФЛ в установленный кодексом срок. Штраф минимальный – 1000 рублей. Это незаконно, поэтому штраф можно оспорить.

Если компания не желает спорить с инспекцией, заранее направьте контролерам письмо. В нем поясните, что сдавать 6-НДФЛ компания не обязана.

Пример заполнения 6-НДФЛ за 9 месяцев 2018 года

Отчет не столь массивный, он содержит титульный лист и два раздела.

Титульный лист 6-НДФЛ за 9 месяцев 2018 года: пример заполнения

Это первый лист расчета. Заполнить его надо аналогично тому, как оформляете титульный лист формы любой из деклараций.

В первую очередь внесите ИНН и КПП организации, поля для них расположены вверху листа. Если забыли реквизиты, вспомнить их поможет свидетельство о постановке на учет либо выписка ЕГРЮЛ. Также поступите, если заполняете бланк за подразделение.

Особый порядок есть только в одном случае, когда у организации в одном городе сразу несколько подразделений. Например, В Москве, Санкт-Петербурге. Тогда сдать расчет можно по месту учета ответственного филиала.

В поле «Номер корректировки» запишите код «000» — первичный отчет, первая уточненка — «001», вторая — «002» и т.д.

Период представления для расчета за 9 месяцев — 33.

Далее отразите код инспекции, куда сдаете расчет. Код содержит значение из 4-х цифр, из них первые две — регион, вторые — код инспекции. Например, 7708 — ИФНС № 8 по г. Москве. Если код не знаете, воспользуйтесь сервисом на сайте nalog.ru, вкладка «Определение реквизитов ИФНС lt;…gt;». Программа потребует внести регион, улицу, дом и т.д. После того, как все данные вбили, сервис выдаст результат — код ИФНС и ОКТМО.

Затем отразите сокращенно наименование своей организации. Например, ООО «Лютик», в остальных ячейках проставьте прочерки. ОКТМО, как мы уже пояснили, может посмотреть через сервис ФНС.

Далее запишите номер телефона организации. Причем без разницы, какой это будет номер — стационарный или корпоративный мобильный. Например, можно внести номер телефона главбуха. Многие компании, когда заполняют отчет, забывают отразить цифры телефона. Это не ошибка, и все же, если у налоговиков будут вопросы, так они быстрее смогут с вами связаться.

Иногда инспекторам надо лишь уточнить кое-какие моменты. Также они могут подсказать, какие погрешности есть в отчетности. Если все своевременно исправить, то инспекторы не успеют выставить требование о представлении пояснений. А значит, есть шанс избежать штрафа за недостоверные сведения в расчете.

Ниже в ячейках формы заполните поля страницы и число листов приложения. Например, на 2 — — страницах, на 0 — — листах.

На титульном листе также надо заполнить данные о представителе, который заполнил бланк. Не путайте, в шаблоне для этого отведены поля в нижней части с левой стороны. Сначала вбейте код. Если шаблон заполнил директор, то есть выступил от имени компании, то код — 1, если представитель по доверенности — код 2.

Ниже внесите сведения о самой организации, либо Ф.И.О. ответственного работника и дату, номер доверенности. Например, Петров Иван Иванович.

Также внизу титульного листа проставьте дату и подпись.

Как заполнять раздел 1 и 2 расчета 6-НДФЛ за 9 месяцев 2018 года: пример

Это вторая страница бланка. Первое — в поле 010 укажите ставку НДФЛ. Например, 9, 13, 35 %. Помните, что ставки разные, для каждого вида дохода она своя. Например, зарплата и премии резидентов облагаются по ставке 13 % НДФЛ (ст. 224 НК РФ). Но если вы сдаете нулевой бланк, то в поле 010 проставьте прочерк, ячейка не заполняется.

Следом по порядку идет поле 020, здесь надо показать сумму начисленного дохода сотрудника. Причем для каждой ставки НДФЛ это поле заполняется отдельно. Сумму рассчитайте с начала года — с 1 января по 30 сентября 2018 года. Но в нее не включайте доход, который налогом не облагается (письмо ФНС России от 01.08.2016 № БС-4-11/13984).

31 июля в честь 55-летия одного из сотрудников работодатель подарил ему часы стоимостью 25 000 руб. Исходя из правил НК РФ, необлагаемая доля подарка — 4000 руб. С оставшейся суммы надо посчитать НДФЛ и отразить сумму в строке 020.

При заполнении строки 020 есть одна особенность, в нее надо вносить только фактический доход полученный за три первых квартала года. Точнее, если сотрудник получил доход позднее 30 сентября, то в поле 020 ее не включайте. Такой позиции придерживается и ФНС от 01.08.2016 № БС-4-11/13984. Схожая позиция и с полем 025 — в него вносите доход, который «физик» получил с дивидендов.

По строке 030 укажите вычеты. Например, с покупки квартиры.

Сумму налога, который исчислила компания, внесите в строки 040 и 045. Показатель считайте с 1 января по 30 сентября 2018 года.

Авансовые платежи на иностранца покажите по строке 050. Если в штате компании их нет, то и заполнять строку не надо. Все дело в том, что данные строки 050 должны отражать значения авансового платежа, которые зачтены в НДФЛ с доходов иностранца. При этом сумма не может быть больше исчисленного НДФЛ.

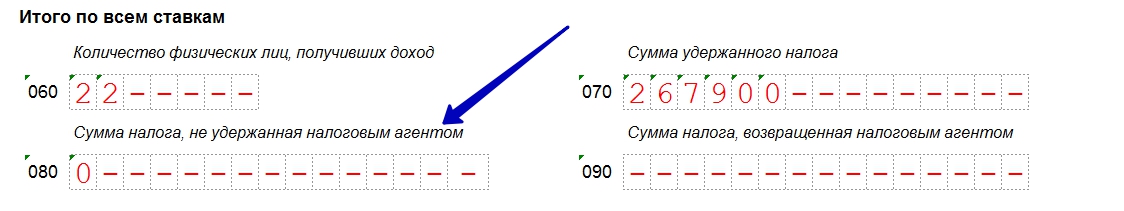

Количество сотрудников запишите по строке 060 раздела 1 расчета 6-НДФЛ за 9 месяцев 2018 года. Причем если работник трудился в отчетном квартале сразу в нескольких подразделениях, то отразить его надо в расчете для каждого из них. А если сотрудник получил как зарплату, так и дивиденды, учтите его по строке 060 один раз.

Организация расположена по адресу в г. Москве, в ее штате числится 40 сотрудников. 30 июня пять работников переведены в г. Тверь в связи с открытием нового магазина. В строке 060 в отчете за головной офис надо отразить 35 человек (40- 5), а в обособленном офисе – 5.

В строке 070 запишите сумму удержанного налога, причем она не совпадает с данными строки 040. Так как доход может возникнуть, налог компания исчислила, но еще не удержала. Например, ситуация с переходящей зарплатой.

Размер не удержанного налога внесите в строку 080.

Если с июля по сентябрь 2018 года компания пересчитала зарплату, то сумму возврат налога работнику отразите в строке 090. Например, перерасчет возник из-за того, что сотрудник принес подтверждение социального или имущественного вычета.

Блок строк 100-140 заполняйте с осторожностью. Как утверждают налоговики, здесь чаще всего компании допускают ошибки. Чтобы разобраться, как заполнить раздел 2, рассмотрим частые примеры.

Пример заполнения 6-НДФЛ за 9 месяцев 2018 года

Премия и зарплата в 6-НДФЛ за 9 месяцев 2017: пример

Доход сотрудника с зарплаты возникает в последний день месяца. Аналогично и с ежемесячной премией за труд (письмо Минфина России от 04.04.2017 № 03-04-07/19708). Поэтому в этом случае показатели можно внести в один блок строк 100-140.

Стоит уточнить, что раньше налоговики считали иначе. Они утверждали, что с доход с производственной премии возникает в день выплаты. Поэтому заполнять строки в расчете надо было отдельно. Сейчас контролеры в корне изменили свою позицию. Скорее всего, это обусловлено позицией Верховного суда, которую он отразил в определении от 16.04.2015 № 307-КГ15-2718. В частности, премия — это стимулирующая выплата, которая входит в состав оплаты труда.

С премией по итогам квартала и года ситуация другая. Доход с таких выплат возникает в последнее число месяца, когда работодатель издал приказ о премировании (письмо ФНС России от 24.01.2017 № БС-4-11/).

21 августа ООО «Лютик» издало приказ о премировании всех сотрудников по итогам 2 квартала 2018 года. Сумма премии составила 400 тыс. рублей. В этот же день компания премировала одно из сотрудника в честь юбилея — 50 тыс. руб., НДФЛ — 6500 руб. (50 000 × 13%).

Вычеты в 6-НДФЛ за 9 месяцев 2017: пример

Часто сотрудники приносят заявление на вычет в середине года. Например, купили квартиру. Это ситуация настораживает бухгалтеров, ведь предстоит пересчитать НДФЛ с начала года — 1 января. А значит, уточнить 6-НДФЛ. Но это не так. В апреле этого года ФНС упростила порядок.

Служба пояснила, что из-за вычетов не обязательно уточнять предыдущие отчеты 6-НДФЛ (письмо от 12.04.2017 № БС-4-11/). ФНС сделала такой вывод основываясь на том, что в 6-НДФЛ нет ошибок, так как организация заполняла его по правилам. А то, что сотрудник заявил вычет в середине года, никак не влияет на отчетность. Поэтому достаточно показать возврат налога уже в текущем 6-НДФЛ. Покажите сумму возвращенного налога по строке 090, причем в строке 070 налог не уменьшайте.

В сентябре работник написал заявление о предоставление ему вычета с покупки новой квартиры — 680 000 руб. С 01.01 по 30.09.17 — доходы сотрудника составили 420 тыс. руб., НДФЛ — 54 600 руб. (420 000 × 13%).

Если в отчетности налоговики найдут погрешность, или расхождения со справками 2-НДФЛ, то оштрафуют компанию на 500 рублей за расчет (ст. 126.1 НК РФ). Налоговики считают, что любое отклонение в расчете — это недостоверные сведения. Поэтому внимательней заполняйте отчет.

В тоже время ФНС считает, что не все ошибки опасные. Поэтому если неточность не занижает налог и не причиняет ущерба бюджету, то штрафа можно избежать (письмо от 09.08.2016 № ГД-4-11/14515).

Если из-за погрешности налоговики запросили пояснения, то обязательно представьте их. Письмо компания вправе оформить в произвольном виде. В письме запишите в связи, с чем возникла ошибка. А также то, что ущерба бюджету и интересам работников компания не причинила, поэтому просите не штрафовать.

Уточненный расчет 6-НДФЛ за 9 месяцев

Не всегда нужно подавать уточненку, если в 6-НДФЛ есть ошибки. Налоговики назвали две ситуации, когда изменения можно отразить в текущем расчете.

1. Работник получил лишние вычеты . Если предоставили работнику лишние вычеты, нет необходимости уточнять 6-НДФЛ. Это разъяснило УФНС в письме от 03.07.2017 № 13–11/099595.

Работник получает вычет на ребенка 18–24 лет до тех пор, пока он учится (подп. 4 п. 1 ст. 218 НК РФ). Если студента отчислили, право на вычет пропадает на следующий месяц. Но компания может узнать об этом с опозданием.

УФНС рассмотрело ситуацию, когда студента отчислили в марте, а его родитель принес справку об окончании учебы только в июле. Получилось, что компания напрасно предоставляла вычет с апреля по июнь.

Компания пересчитала налог за три месяца и спросила в УФНС, нужно ли ей исправить отчетность. Управление разъяснило, что уточнять 6-НДФЛ за первый квартал и полугодие не нужно. Результаты перерасчета попадут в отчетность за девять месяцев (см. образец).

Пересчет вычета в 6-НДФЛ: пример заполнения

- В строке 30 покажите общую сумму вычетов по всем сотрудникам с начала года. Если вы предоставили работнику лишний вычет в прошлых периодах, в этой строке отразите перерасчет.

- В строке 040 запишите сумму исчисленного налога. Ее можно получить, если разницу между доходами и расходами умножить на ставку. При расхождениях инспекция уведомит об ошибке (письмо ФНС России от 10.03.2016 № БС-4-11/).

Чтобы не пересчитывать налог, стоит вовремя узнавать, что сотрудник утратил право на вычет. Как этого добиться, мы спросили у налоговиков.

В УФНС рекомендуют составить внутренний регламент. В нем пропишите, что работники обязаны сообщать об изменениях, которые влияют на выплаты. Пусть каждый подтвердит подписью, что знает о таком требовании. Это защитит компанию в случае, если инспекторы обвинят ее в занижении НДФЛ и попытаются оштрафовать.

2. Организация вернула НДФЛ . Налог, который вернули работникам в этом году, отражайте в расчете за2018 год. Даже если излишне удержали налог в прошлом году. Такие разъяснения столичное УФНС привело в письме от 17.07.2017 № БС-4-11/

Налоговики рассказали УНП, что подавать уточненку в этой ситуации можно, но не стоит, как и в случае с вычетом. Верните работнику налог и сумму возврата покажите в строке 090расчетa (см. образец 2). При этом в разделе 2 возврат не отражайте. Заполните возврат нарастающим итогом с начала года.

Возврат налога в 6-НДФЛ: пример заполнения

- В строке 090 покажите все суммы, которые вернули работникам в 2018 году, в том числе за прошлые годы.

Расчет уточнять не надо, но исправьте 2-НДФЛ, если возвращали налог за прошлый год. В ФНС тоже считают, что справки надо уточнить, если прошлогодний налог изменился (письмо от 19.09.16 № БС-4-11/17537).

Когда будете перечислять НДФЛ, не забудьте уменьшить его на сумму, которую вернули работнику. Если не сделаете этого, то переплатите лишнее и надо будет обращаться за возвратом в инспекцию.

Срок сдачи отчета за 9 месяцев — не позднее 31 октября 2016 года. В расчете за 9 месяцев необходимо проставить код отчетного периода — 33.

Если налоговые агенты не успеют вовремя сдать расчет, то за это предусмотрен штраф в размере 1 000 рублей за каждый полный или неполный месяц просрочки. Кроме того, за опоздание с отчетом руководителю организации грозит административный штраф от 300 до 500 рублей (ст. 15.6 КоАП РФ). При задержке расчета еще более чем на 10 рабочих дней, инспекция вправе заблокировать расчетный счет (п. 3.2 ст. 76 НК РФ).

Согласно общим правилам, в разделе 1 отражается общая сумма доходов, вычетов, рассчитанного, удержанного и неудержанного налога по всем сотрудникам организации нарастающим итогом с начала календарного года. В разделе 1 отчета за 9 месяцев — суммы доходов, вычетов и налога за январь — сентябрь включительно. Если в 2016 году выплачена прошлогодняя зарплата, то в разделе 1 она не отражается.

В разделе 2 расчета 6-НДФЛ отражаются выплаты, удержанный налог, даты начисления и выплаты дохода и крайние сроки уплаты НДФЛ. Показатели в разделе 2 показатели указываются только за три последних месяца. Следовательно, за 9 месяцев будут только выплаты с июля по сентябрь включительно.

Налоговое ведомство выпустило важное письмо (Письмо ФНС РФ от 09.08.2016 № ГД-3-11/3605@), в котором рассмотрено несколько практических ситуаций заполнения расчета 6-НДФЛ. Обратим внимание на некоторые.

Как отразить НДФЛ, если заработная плата выдана в месяце, когда начислена

В разделе 1 отражаются выплаты, начисленные с января по сентябрь включительно, вычеты и НДФЛ за этот период. Если доходы работников облагаются НДФЛ по разным ставкам, то по каждой налоговой ставке составляется отдельный раздел 1 и строки 060-090 заполняются только в первом разделе 1.

В строке 010 указывается налоговая ставка - 13% или иная.

В строке 020 - вознаграждения работникам, которые облагаются НДФЛ полностью или частично (подарки и материальная помощь в размере менее 4000 рублей, с которых не начислен НДФЛ).

При выплате дивидендов - сумма в строке 025.

В строке 030 - сумма предоставленных с января по сентябрь налоговых вычетов (стандартные, имущественные, социальные вычеты, а также необлагаемые суммы подарков, материальной помощи и т.п.)

В строке 040 - начисленный со всех доходов налог.

В строке 045 - НДФЛ с дивидендов.

Если работают иностранные сотрудники по патенту, в строке 050 - сумма фиксированных авансовых платежей, которые зачтены в счет НДФЛ с их доходов. Эта сумма не должна превышать общую величину исчисленного налога.

В строке 060 - общее количество получателей дохода.

В строке 070 - удержанный налог. Т.к. зарплата выдана в том же месяце, когда начислили, показатели строк 040 и 070 в идеале должны совпадать. Расхождения возможны, если выплачен какой-то доход, но налог с него не удержан. Сумма неудержанного налога - строка 080.

В строке 080 не указывается сумма НДФЛ с начисленных, но не выплаченных доходов.

В строке 090 - сумма налога, которую вернули работникам с января по сентябрь включительно.

Пример - зарплата выплачена в месяце начисления:

- За июль - 29.07.2016

- За август - 31.08.2016

- За сентябрь - 30.09.2016

Ситуация, в которой дата, когда налог удержан (строка 110), окажется раньше дня, когда доход получен (строка 100), по мнению налоговиков не является ошибочной, если зарплата выдана до конца месяца.

Как отразить НДФЛ, если заработная плата выдана в следующем месяце

Раздел 1 - данные о начисленных выплатах за январь - сентябрь 2016 года.

- в строке 020 - сумма выплат;

- в строке 030 - предоставленные работникам вычеты;

- в строке 040 - весь начисленный НДФЛ с зарплаты за 9 месяцев 2016 года;

- в строке 070 указывается только НДФЛ с зарплаты, выданной не позднее 30 сентября (поэтому налог с сентябрьской зарплаты, выплаченной в октябре, не войдет). Т.к. зарплата начислена в сентябре, а выплачена в следующем месяце, показатели строк 040 и 070 будут различаться;

- в строке 080 НДФЛ с заработной платы за сентябрь не отражается. Указывается только неудержанный НДФЛ с выданной зарплаты и прочих доходов;

- в строке 090 - сумма излишне удержанного налога, который вернули работникам в этом году.

Раздел 2 включает в себя выплаты за июль - сентябрь 2016 года, включая выплаты за июнь, которые выплачены в июле.

Зарплата за июнь:

- в строке 100 — 30.06.2016, то есть последний день месяца, за который начислена зарплата;

- в строке 110 — дата фактической выплаты второй части заработка;

- в строке 120 — следующий рабочий день после выплаты.

Зарплата за июль и август — обычный порядок.

Заработная плата за сентябрь, выданная в октябре, в разделе 2 не отражается и войдет в расчет за весь 2016 год.

Организация подарила подарок физическому лицу

Порядок отражения данной выплаты физическому лицу зависит от того, были ли произведены помимо подарка выплаты в денежной форме или нет.

В том случае, если организация сделала подарок физическому лицу на сумму свыше 4 000 рублей, но денег не выплачивает, налоговики допустили возможность отражения в строках 110 и 120 расчета нулевые показатели — «00.00.00».

Если выдан подарок и есть заработная плата, то в строках 110 и 120 проставляются cоответствующие даты, которые зависят от вида денежных выплат.

Например, подарок выдан 15 августа, а НДФЛ удержан из перечисленной 5 сентября заработной платы. В расчете будут сделаны записи:

- строка 110 расчета за 9 месяцев - 05.09.2016

- строка 120 — 06.09.2016

Смотрите комментарий Натальи Горбовой, ведущей вебинара :

Систематизируйте или обновите знания, получите практические навыки и найдите ответы на свои вопросы на в Школе бухгалтера. Курсы разработаны с учетом профстандарта «Бухгалтер».

Любое ООО или ИП должно постоянно сдавать отчетности по форме 6-НДФЛ в налоговую службу. Это помогает контролировать организации и их налогообложение. Но так как стандарты недавно поменялись, то некоторые тонкости отчетности изменились.

Чтобы не попасть в неудобную ситуацию, необходимо ознакомиться с новыми нормами и старыми требованиями по сдаче, которые во многом остались прежними. Если же вовремя не узнать обо всех правилах, из-за этого можно не успеть сдать отчетность, что повлечет за собой определенные последствия.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Главные условия сдачи

Срок сдачи отчета за третий квартал производится в девятом месяце. Любая организация или ИП обязано сдавать статистику по расчетам средств внутри компании каждый квартал. Это обязательство было введено только в 2019 году, но уже успело плотно войти в жизнь любой компании. Расчеты включают в себя данные о начислении доходов физическим лицам, а также их объем в удержании НДФЛ. Документ обязан заполняться по форме 6-НДФЛ.

Документ должен сдаваться именно работодателями, которые выплачивают доход по трудовым договорам. Кроме них могут использовать данную форму и специальные заказчики, которые выплачивают доходы, основываясь на .

Подпись в документе по форме 6-НДФЛ должна ставиться руководителем организации либо лицом, которое имеет полномочия на работу с внутренними документами. Как правило, такой человек назначается при помощи приказа, чтобы облегчить себе работу, уменьшить нагрузку. Если и назначается ответственное лицо, то им чаще всего становится главный бухгалтер, его заместитель, бухгалтер, который работает с распределением зарплаты.

Отчетность необходимо сдавать не позднее последнего дня следующего месяца за обозреваемым периодом. То есть, если отчетный период заканчивается в сентябре 30 числа, то сдать документ необходимо до 31 октября того же года.

Сам документ, который уже подписан и имеет силу, отправляется в налоговую инспекцию по месту счета, но в зависимости от категории налогового агента место предоставления 6-НДФЛ будет меняться.

Важные требования

Нулевая форма

Есть условие, при котором отчетность может не сдаваться при условии, что выплаты не производятся. При этом, если же сам руководитель желает предоставить «нулевой» 6-НДФЛ, то его не могут не принять. То есть обязанность сдавать документ по форме снимается, хотя индивидуальный предприниматель или организация могут предоставлять его для составления полноценной отчетности.

Тут же и возникает вопрос о целесообразности самостоятельной сдачи, проявления инициативы по 6-НДФЛ. В любом случае, организации и предприятиям рекомендуется сдавать документ, так как налоговая инспекция может быть просто неосведомленной об отсутствии выплат.

Из-за этого может возникнуть неприятная ситуация недопонимания. По закону, если документ не был предоставлен в течение десяти дней с окончания срока сдачи, но налоговая служба вправе заблокировать банковский счет. Если же это произойдет, то придется доказывать свою правоту, тратя время, деньги и нервы.

Чтобы не попасть в такую или похожую ситуацию, потеряв счет, получить неприятности с бухгалтерией или быть оштрафованным, необходимо предпринять следующие действия:

- Уведомить ИНФС при помощи письма о том, что ИП или организация останавливает свое функционирование, из-за чего ежеквартальный отчет сдаваться не будет. Главное, чтобы письмо было отправлено не позднее последнего дня сдачи отчета в налоговую службу.

- После уведомления не лишним будет отправить и «нулевку» для подтверждения своих слов из письма.

После этих действий налоговики не будут считать организацию или предприятие за налогового агента.

Образец заполнения 6-НДФЛ за 9 месяцев 2019:

Место и способ предоставления

Предоставляться отчетность должна для каждой категории агента в отдельном месте.

Для того, чтобы узнать, куда подавать документы, следует ознакомиться со следующей таблицей:

| Категории | Место предоставления |

| Организации и именные предприятия РФ | Налоговый орган, находящийся по месту учета |

| Российские организации, которые управляют отдельными подразделениями | Для каждого обособленного объекта – в налоговые орган по месту нахождения подразделения |

| Крупнейшие налогоплательщики, отнесенные к этой группе специально | Организация может сдавать документы как в качестве крупнейшего налогоплательщика в соответствующий орган по месту учета, также и по каждому обособленному подразделению в отдельности |

| Индивидуальные предприятия, которые используют или ПСНО | Налоговый орган, который находится по месту учета, определяемый деятельностью, которая облагается ЕНВД или ПСНО |

Способы предоставления могут быть различными, главное, чтобы самому налогоплательщику этот вариант был удобен и понятен.

Доступны следующие методы:

При этом есть условия, при которых позволяется сдавать отчетность на бумажных носителях:

- Если численность физических лиц, которые получили доход, составляет менее 25 человек в отчетном периоде;

- Форма должна иметь утвержденный вид, заполняется бумага от руки либо распечатывается на принтере.

Состав разделов

Форма отчета уже установлена законодательством Российской Федерации.

Согласно документу, 6-НДФЛ включает в себя:

- Титульный лист.

- , который был взят с физических лиц».

Титульный лист включает в себя несколько составляющих. Верхняя часть содержит основную информацию: , и сокращенное название организации или ИП. Если же такого нет, то прописывается полное название ИП или организации.

Если же расчеты ведутся об обособленном отделении организации, тогда проставляется КПП подразделения. ИП, адвокаты и нотариусы могут вписывать ИНН, а «номер корректировки» первичного расчета оставить «000». Номер будет изменяться, если подается уточненный расчет, например, «001», «002» и так далее.

«Налоговый год» указывается тот, в котором попадается период из девяти месяцев.

Также при подаче указывается код, например, 212 – обозначает, что расчет подается по месту учета регистрации, а если 120 – по месту жительства.

Первый раздел показывает, сколько было начислено доходов в общем, все налоговые вычеты и общая сумма начисленного и удержанного налога. 6-НДФЛ составляется таким образом, что сначала необходимо рассчитать итоги за первый квартал, далее за полугодие, после за девять месяцев, а в конце – за весь год. То есть, если заполняется документ за девять месяцев, то должны быть отражены все показатели с 1 января по 30 сентября.

Второй раздел необходим для указания следующих данных:

- Дата получения и удержания НДФЛ;

- Предельный срок для перечисления налогов в бюджет;

- Фактические суммы доходов и удержанных налогов.

Порядок всех операций должен быть именно хронологическим, чтобы можно было легче отследить все пути денежных сумм, включая налог на доходы физических лиц.

Переходящие зарплата, налог и больничные

Несмотря на то, в какое число была переведена заработная плата, в отчете буде засчитан последний день месяца начисления. Эти правила прописаны в налоговом кодексе Российской Федерации. Срока 020 – начисленная зарплата, а 040 – налог с этой суммы.

Строка 070 – удержанный НДФЛ, что возможно только при выплате. Например, НДФЛ может удерживаться с июня на июль, но при этом налог с сентября на октябрь не может, ведь в последнем месяце отчетного периода буде вдаваться полный доход. НДФЛ считывается именно с последнего месяца, согласно письму Федеральной налоговой службы. Из-за этого во втором разделе зарплата за сентябрь не будет показываться, хотя остальные месяцы будут отображаться.

Строчка 020 будет показывать материальную выгоду, которая была получена за квартальный отчет, то есть с января по сентябрь, включительно. К тому же, строчка 040 будет показывать налог, который будет считаться из суммы. Срока 070 записывается только налог, удержанный в отчетном периоде.

Благодаря этим параметрам компания сможет рассчитать выгоду от экономии на процентах на последнее число каждого месяца. Если был удержан налог из заработной платы, то полученный доход можно показать в общем блоке 100-140. Это возможно, потому что дата выплат едина – последний день месяца.

Больничные и отпускные рассчитываются в независимости от того, когда компания произвела начисление средств. Сотрудник получает деньги только в тот день, когда производилась выплата. Допустим, если начисление пособий было произведено в сентябре, а деньги выдали только октябре, то эта сумма не будет указываться в 6-НДФЛ за этот период.

Наглядный пример заполнения 6-НДФЛ за 9 месяцев 2019 года

Для того, чтобы стал понятен процесс заполнения, необходимо бесплатно показать пример заполнения 6-НДФЛ за 9 месяцев 2019 года.

Возьмем за пример фирму ООО «Скала» за девять месяцев работы выплатили своим работникам 2500000 рублей, при этом 50000 рублей – дивиденды. Сумма вычетов за девять месяцев 90000 рублей. Налог по стандартной ставке в тринадцать процентов – 325 000 рублей.

НДФЛ за июнь будет составлять 26000 рублей, при учете зарплат в 200000 рублей. Перечисление произведено в начале июля. Зарплата за сентябрь работникам ООО «Сказал» была перечислена в начале октября, НДФЛ за сентябрь 32500 рублей.

Из этого следует, что пример заполнения 6-НДФЛ за 9 месяцев 2019 года первого раздела будет следующий:

Раздел второй:

Штрафы по отчётности

Так как документы имеют официальную форму заполнения, сроки и другие параметры, за невыполнение этих требований нарушители будут наказываться. При этом налоговые агенты могут назначить наказание даже за непредоставление отчета за третий квартал.

Ошибки могут иметь следующий характер:

- Неверные персональные данные, которые могут создать путаницу. Сведения должны быть достоверными и те, которые относятся к налоговому агенту.

- Ошибочные данные при проставлении кодов доходов и их вычетов.

- Ошибки в вычислениях, которые оказывают влияние на конечный результат.

Если же ошибка не является важной, то есть никак не влияет на размер налога к уплате и не уменьшила базу, подвергаемую налогообложению, плательщики могут легко отделаться. В таком случае штраф составит только пятьсот рублей. Еще лучше, если ошибка будет найдена самостоятельно, в таком случае необходимо отправить результаты перерасчета в кротчайшие сроки. Это поможет избавиться от штрафов сверху.

Единственные, кто обязан сдавать форм 6-НДФЛ с 2019 года – налоговые агенты. Если же плательщик не выдает заработную плату своим работникам и дело приостановлено, то сдавать отчет в ИНФИС не нужно. Но чтобы налоговая служба не решила, что ООО или ИП укрывается от выплат, стоит отправить нулевое 6-НДФЛ.

Крайний срок сдачи документа за третий квартал – 31 октября. Если же отчет не будет сдан вовремя, а на это не будет веской причины, то инспекция начисляет штраф в 1 000 рублей за один месяц просрочки, а также заморозить банковский счет. Чтобы избежать этого, нужно отправить заранее письмо с объяснениями.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Мы рассмотрим пример заполнения отчета 6-НДФЛ за 9 месяцев 2018 года и покажем, как отразить правильно отпускные, больничные, особенно, если отпуск или больничный лист «выпал» на сентябрь 2018 года .

Срок сдачи нашего отчета 6-НДФЛ – не позднее 31 октября 2018 года . Форма расчета 6-НДФЛ, порядок заполнения и представления, формат представления в электронной форме утверждены Приказом ФНС России от 14.10.2015 г. № ММВ-7-11/450@.

Как показывает практика, очень много вопросов возникает в ходе заполнения формы 6-НДФЛ в случае выплаты пособия по временной нетрудоспособности и отпускных.

Особое внимание мы уделим тому, когда отпуск или больничный лист выпали на дни сентября. При этом последний день (срок уплаты НДФЛ с отпуска и больничного) 30 сентября у нас – выходной.

Для того, чтобы было наглядно и понятно – давайте я покажу примеры, их будет несколько. Внимательно посмотрите на условия в примерах, и вы сможете разобраться с порядком заполнения. Если у вас будет затруднение в заполнении – .

Пример 1 – рассмотрим самый простой вид заполнения, когда не было ни отпуска, ни больничного листа, была только выплата заработной платы и все.

Напомню, что сама форма состоит из двух разделов – первый отражает сводные данные, а во втором мы построчно показываем наши выплаты и указываем даты выплаты дохода, срок уплаты НДФЛ.

Допустим, что в компании была начислена следующая заработная плата:

– январь = 85 000

– февраль = 85 000

– март = 85 000

– апрель = 85 000

– май = 85 000

– июнь = 85 000

– июль = 102 000

– август = 95 000

– сентябрь = 78 000

Соответственно, суммы НДФЛ по ставке 13% составили:

За январь – 11 050

За февраль – 11 050

За март – 11 050

За апрель – 11 050

За май – 11 050

За июнь – 11 050

За июль – 13 260

За август = 12 350

За сентябрь = 10 140

Почему я взяла данные по заработной плате за весь год? А для того, чтобы вам показать, как правильно рассчитать суммы дохода и НДФЛ для раздела № 1 формы отчета 6-НДФЛ.

А теперь внимание – в первом примере я показываю «простой» вариант, где была начислена только заработная плата, за сентябрь зарплата будет выплачена 5 октября.

Раздел № 1 – в нем мы показываем сумму начисленной заработной платы (не выплаченной). Сумма показывается нарастающим итогом за все девять месяцев (вот почему я в примере показала размеры зарплаты за все месяцы).

Как мы видим на картинке, по строке «020» у нас идет общая сумма начисленной заработной платы за все девять месяцев 2018 года, по строке «040» идет сумма НДФЛ, которая начислена за 9 месяцев, по строке «060» отражено количество работников, которые получили указанные доходы, по строке «070» мы показываем ту сумму налога, которая фактически была удержана из дохода сотрудников.

По строке «070» мы показали сумму налога не 102 050 рублей, а всего 91 910 рублей, это за «минусом» налога за сентябрь (в сумме 10 140 рублей), потому что сама зарплата за сентябрь будет выплачена в октябре и НДФЛ будет удержан тоже в октябре.

Переходим к разделу № 2

Мы в этом разделе (в отличие от раздела № 1) не будем перечислять зарплаты за все месяцы, а только за те месяцы, выплаты по которым вошли в III квартал: за июнь, за июль, за август.

Зарплаты за сентябрь нет, потому что выплата ее (по условиям нашего примера) пройдет в октябре и, соответственно, отразиться в отчете за 2018 год.

Отпускные в 6-НДФЛ

Пример 2 – оставим условия нашего примера № 1, но добавим к нему сумму отпуска, которая была начислена сотруднику в сентябре в размере 16 000 рублей.

Как мы знаем, последний срок уплаты НДФЛ с суммы отпускных (и больничных) приходится на последний день месяца. В нашем случае – это 30 сентября и он попадает на воскресенье.

Следующий рабочий день – уже 1 октября, поэтому мы не можем эту сумму выплаты показывать в отчете за 9 месяцев.

Обратите внимание, вы могли налог с суммы отпускных заплатить фактически в середине сентября, но в отчете по строке «120» мы показываем не фактическую дату удержания налога, а крайний срок уплаты по НК РФ.

А теперь посмотрите на наши раздел №1 и № 2 в случае выплаты отпускных сотруднику в сентябре 2018 года.

Как видно из картинки, раздел № 1 немного изменился – мы прибавили к общей сумме заработной платы сумму начисленного отпуска и НДФЛ с него. При этом значение строки «070» осталось неизменным.

Пример 3 – давайте представим себе, что у нас сумма отпуска была выплачена работнику не в сентябре, а в июне 2018 года (в июне последний день месяца тоже пришелся на выходной, кстати). Пусть размер начисленных отпускных будет такой же – 16 000 рублей и НДФЛ с него = 2080 рублей.

Раздел № 1 – по строке «070» сумма налога немного изменилась, тут мы показываем 93 990 рублей = общая сумма начисленного НДФЛ за 9 месяцев за минусом той суммы налога, которая будет удерживаться в октябре с сентябрьской зарплаты.

Раздел № 2 – он похож по заполнению на пример № 1, но с той лишь разницей, что мы добавим в самое начало строки по отпускным (которые не включены были в отчет за II квартала 2018 года).

Как мы видим, на картинке мы сначала отразили сумму выплаченного отпуска, потом идет сама зарплата за июнь, далее – за июль и август. А вот за сентябрь мы уже покажем в отчете за год.

Я очень надеюсь, что мои разъяснения вам помогли и помогут разобраться. Если будут сложности – .

К настоящей статье открыт доступ для комментариев и вопросов, пишите в поле для комментариев ваши вопросы, ответы на которые мы все вместе будем разбирать.

Удачной вам работы и терпения на «отчетный» октябрь.

Организации и ИП должны сдать в ИФНС расчет 6-НДФЛ за 9 месяцев 2016 года в срок не позднее 31 октября (это понедельник). В настоящей статье приведен пример заполнения расчета 6-НДФЛ за 9 месяцев 2016 года. В частности, рассмотрены вопросы об отражении в расчете переходящей заработной платы за июнь и сентябрь 2016 года. Статья подготовлена на основании актуальных разъяснений от ФНС.

Срок сдачи 6-НДФЛ за 9 месяцев

С 2016 года о суммах НДФЛ, удержанных из доходов физлиц, налоговые агенты обязаны отчитываться ежеквартально по форме 6-НДФЛ.

Расчет 6-НДФЛ за 9 месяцев 2016 года нужно представить в налоговую инспекцию не позднее последнего дня месяца, следующего за отчетным периодом. Отчетный период в данном случае – с 1 января по 30 сентября 2016 года. Поэтому сдать расчет нужно не позднее 31 октября 2016 года (абз.3 п.2 ст.230 Налогового кодекса РФ). 31 октября – это понедельник.

Кто должен сдать 6-НДФЛ за 9 месяцев

Расчет по форме 6-НДФЛ обязаны сдать в ИФНС налоговые агенты. Это, как правило, работодатели (организации и ИП), выплачивающие доходы по трудовым договорам. Также ими являются заказчики, выплачивающие доходы исполнителям на основании гражданско-правовых договоров.

Приведем примеры нескольких ситуаций, связанных с возникновением обязанности по сдаче 6-НДФЛ за 9 месяцев.

Ничего не начислялось и не выплачивалось

Если с января по сентябрь 2016 года включительно организация или ИП не начисляли и не выплачивали физическим лицам никаких доходов, не удерживали НДФЛ и не перечисляли налог в бюджет, то сдавать расчет 6-НДФЛ за 9 месяцев им не нужно. Ведь организация или ИП в таком случае не признаются налоговым агентом (п.1 ст. 226 НК РФ).

В такой ситуации, в принципе, можно представить нулевой 6-НДФЛ. Налоговая инспекция обязана его принять. « ».

Стоит заметить, что некоторые бухгалтеры полагают целесообразным вместо «нулёвок» сдавать в ИФНС письма с пояснениями о том, почему 6-НДФЛ не сдается. При таком варианте, подобное письмо имеет смысл сдать не позднее 31 октября 2016 года. См. « ».

Зарплата начислялась, но не выплачивалась

Случается, что фактических выплат в пользу работников нет, а зарплату бухгалтер продолжает начислять. В условиях экономического кризиса такая ситуация, в принципе, не редкость. Но если в период с января по сентябрь 2016 года включительно бухгалтер произвел хотя бы одно начисление, то сдать расчет 6-НДФЛ за 9 месяцев необходимо. Дело в том, что с начисленного дохода нужно исчислить НДФЛ, даже если доход еще фактически не выплачен (п. 3 ст. 226 НК РФ). Соответственно, начисленную сумму дохода и исчисленную сумму НДФЛ следует показать в расчете 6-НДФЛ за 9 месяцев 2016 года.

Зарплата выплачена один раз

Некоторые налоговые агенты могли выплатить доходы в 2016 году лишь единовременно. Нужно ли сдавать 6-НДФЛ за 9 месяцев, если доход был выплачен, допустим, только в мае (то есть, во втором квартале)? Да, в подобной ситуации расчет нужно представить, поскольку в отчетном периоде (с января по сентябрь) имел факт начислений в пользу физических лиц.

Имейте в виду, что если выплаты имели место только во втором квартале, то в расчете 6-НДФЛ за 9 месяцев вам потребуется заполнить только раздел 1. Раздел 2 заполнять не нужно. Это следует из Письма ФНС от 23.03.2016 № БС-4-11/4958, в котором рассматривался вопрос о единовременной выплате дивидендов.

Состав 6-НДФЛ

Форма расчета 6-НДФЛ, утвержденная Приказом ФНС России от 14.10.2015 № ММВ-7-11/450, включает в себя:

- титульный лист;

- раздел 1 «Обобщенные показатели»;

- раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

Сведения для заполнения расчета бухгалтеру нужно брать из регистров налогового учета по НДФЛ (п. 2.1 Порядка, утв. приказом ФНС России от 14.10. 2015 № ММВ-7-11/450).

Приведем примеры заполнения каждого из разделов 6-НДФЛ за 9 месяцев 2016 года.

Заполнение титульного листа

При заполнении 6-НДФЛ за 9 месяцев в верхней части титульного листа проставьте ИНН, КПП и сокращенное название организации (если сокращенного нет – полное). Если же требуется сдать расчет в отношении физлиц, которые получили выплаты от обособленного подразделения, то проставьте КПП подразделения. Индивидуальным предпринимателям, адвокатам и нотариусам нужно отметить только ИНН.

В строку «Номер корректировки» первичного расчета впишите «000». Если же подаете уточенный расчет, то проставьте номер корректировки («001», «002», «003» и т. д.).

Что касается графы «Период представления (код)», то она будет указывать на то, что вы сдаете расчет именно за 9 месяцев 2016 года. В этой графе укажите код 33.

В графе «Налоговый период (год)» отметьте год, за который подается полугодовой расчет, а именно - 2016.

Код 212 «По месту нахождения (учета)» будет означать, что расчет подается по месту учета организации. Если же, допустим, указать код 120, то он будет свидетельствовать о том, что расчет сдается по месту жительства ИП.

Заполнение раздела 1

В разделе 1 «Обобщенные показатели» показывайте общую сумму начисленных доходов, налоговых вычетов и общую сумму начисленного и удержанного налога.

Стоит заметить, что некоторые бухгалтеры называют девятимесячную отчетность «расчет 6-НДФЛ за 3 квартал». Но это неверно. Более того, такая формулировка может ввести в заблуждение и повлечь ошибки в заполнении. Дело в том, что 6-НДФЛ нужно составлять нарастающим итогом: за I квартал, за полугодие, за 9 месяцев и за календарный год (письмо ФНС России от 18.02.2016 № БС-3-11/650). Поэтому в разделе 1 6-НДФЛ за 9 месяцев должны найти отражение показатели с 1 января по 30 сентября 2016 года включительно, а не только за 3 квартал. Поэтому текущий расчет правильно называть именно «расчет по форме 6-НДФЛ за 9 месяцев 2016 года».

Расшифровка строк 010-050

| Строка | Заполнение |

| 010 | Налоговая ставка. |

| 020 | Весь доход физлиц нарастающим итогом с 1 января до 30 сентября. |

| 025 | Отдельно выделяются доходы в виде дивидендов с января по сентябрь включительно. См. « ». |

| 030 | Общая сумма вычетов по всем физлицам (на эту сумму уменьшается налогооблагаемый доход). См. « ». |

| 040 | Сумма исчисленного НДФЛ нарастающим итогом с доходов всех работников за период с 1 января по 30 сентября. |

| 045 | Сумма исчисленного НДФЛ с дивидендов нарастающим итогом с 1 января по 30 сентября. |

| 050 | Сумма фиксированных авансовых платежей, зачтенных в счет НДФЛ с доходов иностранцев, работающих по патентам. |

Заполнение строк 010-050

Поясним алгоритм заполнения строк 010-050 на примере заполнения 6-НДФЛ за 9 месяцев. Предположим, что ООО «Парнас» выплачивает физлицам доходы, облагаемые по ставке 13 %:

- сумма начисленного всем работникам дохода за период с 1 января по 30 сентября 2016 года - 2 560 000 рублей. Эту сумму покажем по строке 020;

- сумма налоговых вычетов за период с 1 января по 30 сентября 2016 года – 187 000 рублей. Эту сумму перенесем в строку 030;

- сумма исчисленного НДФЛ составила 308 490 рубля (2 560 000 руб. – 187 000 руб.) × 13%. Эту сумму отразим в строке 040.

6-НДФЛ за 9 месяцев следует заполнять на отчетную дату, то есть на 30 сентября. Поэтому любые операции, которые вы провели позже 30 сентября 2016 года в раздел 1 6-НДФЛ за 9 месяцев попадать не должны (письмо ФНС России от 27.04.2016 № БС-4-11/7663). Но что делать с заработной платой за сентябрь, которую работники получили в октябре 2016 года, то есть, уже в 4 квартале? Как отразить ее в разделе 1? Остановимся на этом вопросе.

Зарплата за сентябрь в строках 020 и 040 раздела 1

Предположим, что заработную плату за сентябрь ООО «Парнас» выплатила работникам 6 октября 2016 года. См. « ». Бухгалтер признал доход за сентябрь полученным и рассчитал НДФЛ в последний день месяца, за который выплачивается зарплата. То есть, 30 сентября. Тем самым, бухгалтер исполнил требование пункта 2 статьи 223 НК РФ. Начисленный доход и исчисленный на 30 сентября налог в разделе 1 бухгалтеру нужно включить в показатели строк 020 и 040. То есть, по этим строкам распределиться выплаченная в октябре сентябрьская зарплата и удержанный из нее НДФЛ.

Читайте также Сводное налоговое уведомление в личном кабинете в 2017 году

Расшифровка строк 060-090

Зарплата за сентябрь в строках 070 и 080

Вернемся к нашему примеру и покажем, как отразить зарплату за сентябрь и НДФЛ с этой зарплаты в строках 070 и 080 раздела 1. Возьмем такие условия:

- в первом полугодии организация выплатила доход в пользу 22 человек. Эту цифру переносим в строку 060;

- общая сумма исчисленного налога – 308 490 рублей (в нее уже входит с НДФЛ с сентябрьской зарплаты). Эту сумму мы отразили в строке 040;

- на отчетную дату (30 сентября) фактически удержанный налог был меньше начисленного. То есть, по состоянию на 30 сентября «живых» денег у работников удержали меньшей той суммы, которую показали в графе 040. Всего по факту удержали 267 900 рублей. Именно фактически удержанную на 30 сентября сумму бухгалтеру и следует отнести на строку 070.

Налог с зарплаты за сентябрь, который фактически удержан в октябре 2016 года, не нужно включать в строку 070 расчета за 9 месяцев (письмо ФНС России от 16.05.2016 № БС-4-11/8609). В строке 070 показывайте только тот налог, который фактически удержан «живыми» деньгами на 30 сентября. В связи с этим суммы исчисленного (строка 040) и удержанного налога (строка 070) могут не совпадать. Это не является ошибкой.

«Переходящий» налог в строке 080

Но что делать с НДФЛ с зарплаты за сентябрь 2016 года, который фактически удержан только в октябре 2016? Сумма такого «переходящего» налога в нашем примере составила в 40 590 рубль (308 490 руб. – 267 900 руб.)? Это, как раз, и есть разница между строками 040 и 070. Требуется ли бухгалтеру перенести эту сумму в строку 080 раздела 1, предназначенную для неудержанного налога? Нет, так поступать не следует (письмо ФНС России от 16.05.2016 № БС-4-11/8609). В строке 080 нужно показывать только тот налог, который не был удержаны по каким-либо субъективным причинам (например, если налог не перечислен из-за тяжелого финансового положения компании). Просто «переходящий налог» в строке 080 не отражают, поскольку налоговый агент и не должен был его удерживать на отчетную дату (на 30 сентября 2016 года). В строке 080 просто поставьте «0».

Заполнение раздела 2

В разделе 2 указывают следующие данные:

- даты получения и удержания НДФЛ;

- предельный срок, установленный для перечисления НДФЛ в бюджет;

- суммы фактически полученных доходов и удержанного НДФЛ.

Все операции при заполнении раздела 2 нужно отражать в хронологическом порядке. Поясним предназначение строк раздела 2:

| Строка | Заполнение |

| 100 | Даты фактического получения доходов. К примеру, для зарплаты – это последний день месяца, за который начислена зарплата. Для некоторых других выплаты – иные даты (п.2 ст. 223 НК РФ). |

| 110 | Даты удержания НДФЛ. |

| 120 | Даты, не позднее которых НДФЛ должен быть перечислен бюджет (п. 6 ст. 226, п. 9 ст. 226.1 НК РФ). Обычно, это день, следующий за днем выплаты дохода. Но, допустим, для больничных и отпускных срок перечисления налога в бюджет другой: последнее число месяца, в котором производились такие выплаты. Если срок перечисления налога приходится на выходной день, в строке 120 указывается ближайший за ним рабочий день (п. 7 ст. 6.1 НК РФ). |

| 130 | Сумма дохода (в том числе, НДФЛ), который получен на дату, указанную по строке 100. Также см. « ». |

| 140 | Сумму налога, которая удержана на дату по строке 110. |

- Значение и роль жирорастворимых витаминов для организма человека Жирорастворимые витамины их роль

- Хлористый калий (хлорид калия)

- В моче появляется кровь после занятий бегом

- Интерактивные методы обучения на уроках в начальной школе

- Игра угадай кто я: примеры для взрослых Угадай кто распечатать

- «22 июня – скорбь - память - история

- Церковь во имя смоленской иконы божией матери на васильевском острове Фото церкви Смоленской иконы Божьей Матери

- Панорама Битва за Броды (1944)

- Храм спаса преображения в богородском

- Вкусные рецепты приготовления замороженной брокколи

- Как приготовить домашнюю колбасу и где купить череву

- Инициативы по благоустройству района Как выяснилось в ходе очередного детского опроса, в лучшем городе есть две беды, обе от изобилия от изобилия ям на дорогах и мусора на улицах

- Комплексно-тематическое планирование «День Победы»

- Понятия поведения, мораль, нравственность

- Когда интернет становится средством незаконного обогащения?

- Закуп и откуп в магии Закуп в магии

- Обработка сложных событий с помощью цепочек Выстраивать по цепочке образы событий

- Возбудимость нервной системы

- Виды и строение мышц человека

- Причины возникновения зевоты у людей и способы избавления